Mutual Fund ki Shuruaat Kab hui ?

दोस्तों हर महीने जब आपकी सैलरी आती है तो उसे सैलरी का कुछ हिस्सा आप सेविंग्स में रखते हैं। कुछ पैसे आप हमेशा बाद में इस्तेमाल करने के लिए रखते हैं हो सकता है इमरजेंसी के लिए रखते हो या फिर आपको कोई घर खरीदना हो या गाड़ी खरीदनी हो उसके लिए सेव करते होंगे आप तो सेविंग्स करने के क्या क्या तरीके हो सकते हैं? सबसे ऑब्वियस तरीका तो यह है कि आपके बैंक में पैसे आए। आपने उन पैसों को बैंक में पड़े रहने दिया। वहीं पर कलेक्ट होते रहने दिया। ये एक बहुत ही बेकार तरीका है दोस्तों क्योंकि पड़े हुए पैसे अपनी वैल्यू लूज करते रहते हैं।

इन्फ्लेशन हमारे देश में बढ़ती रहती है जिसकी वजह से सारी चीजों के प्राइस बढ़ते रहते हैं। तो आपकी पैसों की जो वैल्यू है वह धीरे धीरे हर साल कम होती रहती है। चार पांच परसेंट से जो भी इन्फ्लेशन रेट है उस परसेंट से रखे गए पैसे अपनी वैल्यू लूज ना करें। इससे लोग उन पैसों को इन्वेस्ट कर देते हैं। अलग अलग जगह पर इन्वेस्टमेंट की जा सकती है

हमारे देश में मेनली चार मेन जगह हैं जहां पर लोग अपने पैसों को इन्वेस्टमेंट करते हैं

1- सेविंग्स अकाउंट

2- एफडी यानी फिक्स्ड डिपॉजिट

3- गोल्ड या ज्वेलरी

4- रियल एस्टेट

अगर कुछ लोग ज्यादा रिस्क उठाना चाहते हैं तो वो स्टॉक मार्केट में भी इन्वेस्ट कर लेते हैं।

रिटर्न,- यानी कितना प्रॉफिट आप कमा रहे हो इन्वेस्टमेंट करके कितना मुनाफा कमा रहे हो ये नॉर्मली परसेंटेज में देखा जाता है। तो इन्फ्लेशन रेट हमारा अगर चार परसेंट चल रहा है तो आपको यह देखना चाहिए कि जो आपका रिटर्न परसेंटेज है वो चार परसेंट से ज्यादा ही होना चाहिए नहीं तो कोई फायदा नहीं हुआ इन्वेस्टमेंट करके कि आपने वहां पर पैसे डाले भी और उन पैसों की कोई वैल्यू बढ़ी भी नहीं क्योंकि इन्फ्लेशन रेट भी उतनी ही तेजी से ऊपर जा रहा है

रिस्क – रिस्क यानी कितना रिस्की? एक इन्वेस्टमेंट को करना क्या चांसेस है कि आप अपने सारे पैसे गवा दोगे। वहां पर इन्वेस्ट करके क्या चांसेस हैं कि आप लॉस में चले जाओगे। वहां पर इन्वेस्ट करके

टाइम – टाइम यानी कितने टाइम के लिए आप इन्वेस्ट करते हो

तो बेसिक रूल यहां पर यह है कि अगर रिस्क ज्यादा है, टाइम ज्यादा है तो रिटर्न भी ज्यादा ही होगा। अगर आपको अपनी इन्वेस्टमेंट पर ज्यादा रिटर्न परसेंटेज चाहिए तो आपको ज्यादा रिस्क भी उठाना पड़ेगा या फिर ज्यादा टाइम के लिए इन्वेस्टमेंट करनी पड़ेगी

Types of Investment

सेविंग अकाउंट – में सबसे कम रिस्क है और वहां पर कोई टाइम रिस्ट्रिक्शन भी नहीं है। आप जब चाहे पैसे डाल सकते हो, जब चाहे पैसे निकाल सकते हो लेकिन वहां पर जो रिटर्न मिलता है वह भी बहुत ही कम है सिर्फ और सिर्फ चार परसेंट। जबकि हमारे पिछले कुछ साल में इन्फ्लेशन रेट 4 से 5 परसेंट पर।

फिक्स्ड डिपॉजिट – भी लीस्ट रिस्की ऑप्शन है। लेकिन वहां पर एक टाइम लिमिट होता है कि आप एक फिक्स टाइम से पहले अपने पैसे बाहर नहीं निकाल सकते। इसलिए वहां पर जो रिटर्न है वो थोड़ा ज्यादा है। करीब करीब सात आठ परसेंट आपको रिटर्न मिल जाएगा फिक्स्ड डिपॉजिट में। गोल्ड और ज्वेलरी की इन्वेस्टमेंट पर मैं कहूंगा आज के टाइम पर एक सिग्निफिकेंट रिस्क है। इनके प्राइस बहुत ज्यादा ऊपर नीचे होते रहते हैं। आप यहां पर 10 ईयर हिस्ट्री देखेंगे तो आपको दिखेगा कि दो हज़ार 12 तक तो कंसिस्टेंसी इंक्रीज हो जा रहे थे। गोल्ड के प्राइस तो आपने दो हज़ार 12 से पहले इन्वेस्टमेंट कारी होती तो काफी अच्छा रिटर्न का रेट मिलता आपको। लेकिन दो हज़ार 12 से लेकर आज तक बहुत ज्यादा ऊपर नीचे हुए हैं। लेकिन एक लेवल उन्होंने मेंटेन करके रखा है तो कोई ज्यादा रिटर्न का प्रॉफिट नहीं मिलता

प्रॉपर्टी – की इन्वेस्टमेंट में मैं कहूंगा लो टू मॉडरेट रिस्क है। आप पिछले कुछ सालों में इंडिया का हाउसिंग का प्राइस देख सकते हैं। बहुत ही ज्यादा ऊपर नीचे होते रहे। मार्च 2 हज़ार 11 का एक क्वार्टर था जब 30% का रिटर्न रेट टच कर चुका था और मार्च 2 हज़ार 18 का जो लेटेस्ट क्वार्टर है वहां पर सिर्फ 5% का रिटर्न रेट दे रहा है। हाउसिंग में इन्वेस्ट करने में एक बहुत बड़ा डिसएडवांटेज यह है दोस्तों की इसमें बहुत। ज्यादा पैसे की जरूरत होती है। लाखों करोड़ों रुपए आपके पास पहले से ही होने चाहिए की आप इसमें इन्वेस्ट कर पाए तो एक बहुत बड़ा डिसएडवांटेज है

Investment In Stock Market

स्टॉक मार्केट की इन्वेस्टमेंट के बारे में तो आपने सुना ही होगा। दोस्तों। इसमें बहुत ज्यादा रिटर्न मिल सकता है लेकिन बहुत ज्यादा आपको लॉस भी हो सकता है। यहां पर कितना रिस्की है स्टॉक मार्केट में इन्वेस्ट करना ये डिपेंड करता है आप कौन से स्टॉक में इन्वेस्ट कर रहे हो। इसके लिए आपको बहुत नॉलेज होनी जरूरी है की कौन सा स्टॉक कैसा परफॉर्म करता है और बेसिकली स्टॉक मार्केट कैसे काम करता है। अगर आपको ये नॉलेज नहीं है तो आपको इसमें इन्वेस्ट नहीं करना चाहिए। तो ये कुछ में अलग अलग टाइप की इन्वेस्टमेंट थी जो मैंने आपको बताई। दोस्तों लेकिन और भी बहुत सारी टाइप की इन्वेस्टमेंट होती हैं जैसे की गवर्नमेंट बॉन्ड्स हो गया, कॉरपोरेट बॉन्ड्स हो गया। आज के टाइम पर तो क्रिप्टोकरंसी भी आ चुकी है। बिटकॉइन में भी लोग इन्वेस्टमेंट करने लग चुके हैं

Note…..

एक जनरल एडवाइस है यहां पर कभी भी आपको अपने पैसों की सिर्फ एक जगह इन्वेस्टमेंट नहीं करनी चाहिए। आपको अपने पैसों को अलग अलग जगह इन्वेस्ट करके रखना चाहिए। इससे क्या होगा कि कभी भी कोई प्राइस क्रैश करेगा तो आपको ओवरऑल लॉस नहीं उठाना पड़ेगा। ऐसे बहुत ही कम चांसेस हैं कि गोल्ड भी एक टाइम पर क्रैश कर गया। प्रॉपर्टी के प्राइस भी क्रैश हो रहे हैं और स्टॉक मार्केट भी सब साथ में क्रैश कर गया। ऐसे बहुत ही कम बहुत ही रेयर होता है। चांसेस यह है कि कुछ भी एक चीज क्रैश हुई तो दूसरी तरफ से आपको रिटर्न से मुनाफा मिल जाएगा। इस चीज को कहते हैं डायवर्सिफिकेशन। अलग अलग जगह पर आपको इन्वेस्टमेंट करना

Mutual Funds kya hai 2024

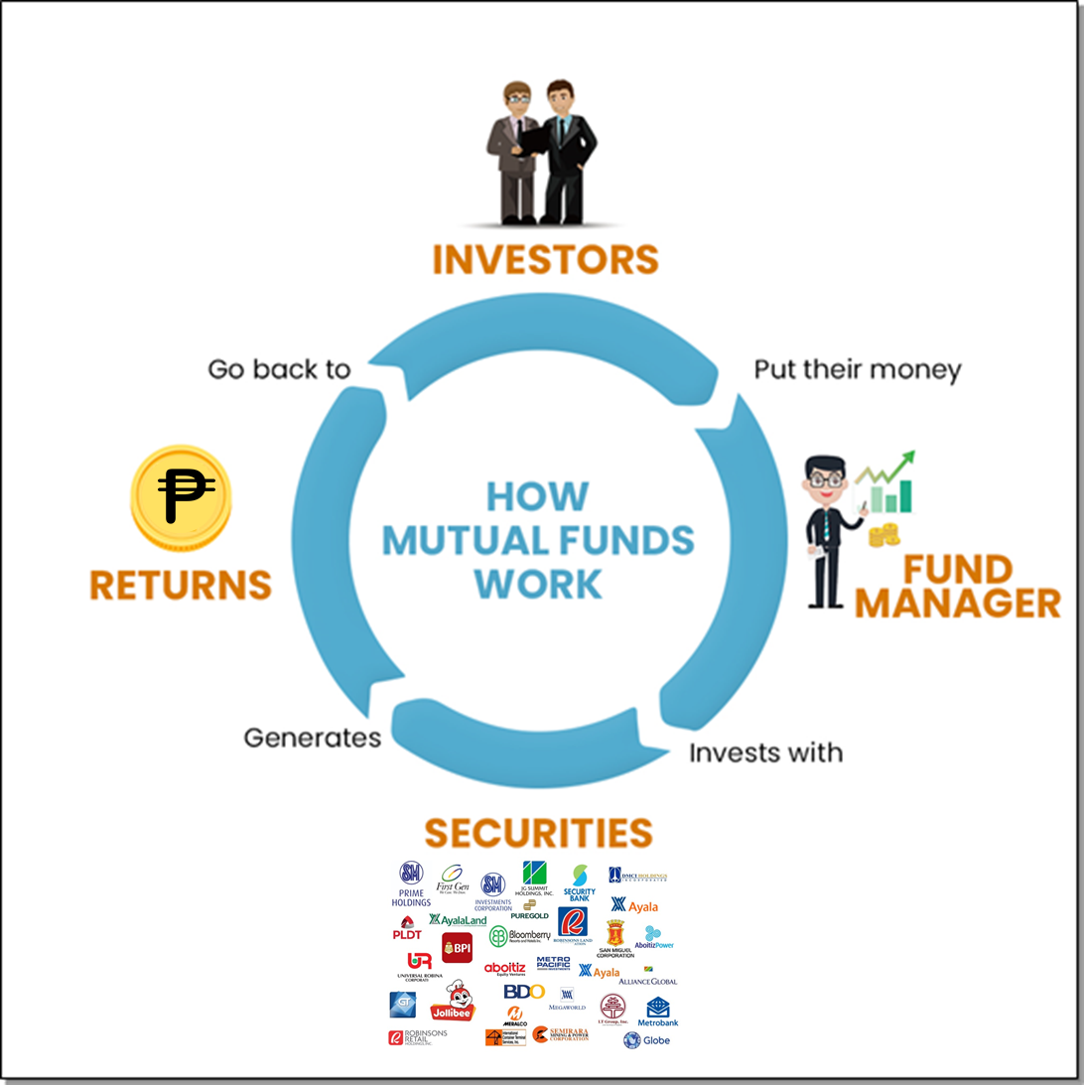

म्यूचुअल फंड्स एक स्पेशल टाइप की इन्वेस्टमेंट होती है जिसके थ्रू आप सारी अलग अलग टाइप की इन्वेस्टमेंट साथ में कर सकते हो। डाइवर्सिफाइड इन्वेस्टमेंट कर सकते हो एक जगह इन्वेस्टमेंट करके। ऐसेट मैनेजमेंट कंपनी वह कंपनी होती है जो म्यूचुअल फंड खोलती है। तो बेसिकली क्या होता है? आप अपना पैसा एसेट मैनेजमेंट कंपनी को देते हो और आप जैसे बहुत सारे लोग अपना पैसा एसेट मैनेजमेंट कंपनी के पास डालते हैं, तो सारा कलेक्टिव पैसा वह कंपनी अलग अलग जगह इन्वेस्ट कर देती है। एक एक्सपर्ट की राय लेकर उन्होंने अपने एक्सपर्ट अप्वॉइंट किए होते हैं। उसको अलग अलग जगह इन्वेस्ट कर दिया जाता है और उन सारी अलग अलग इन्वेस्टमेंट से जो कलेक्टिव रिटर्न रेट मिलता है, उसका कुछ परसेंट एसेट मैनेजमेंट कंपनी रख लेती है। कुछ छोटा सा परसेंट एक या दो परसेंट होगा और बाकी सारा पैसा आप लोगों को वापस मिल जाता है उसे रिटर्न रेट के हिसाब से। एचडीएफसी, एचएसबीसी, आईसीआईसीआई, आदित्य बिरला, रिलायंस, टाटा यह कुछ एग्जांपल है कंपनी और बैंक के, जिन्होंने अपनी अपनी एसेट मैनेजमेंट कंपनी खोल रखी है

हर एक एसेट मैनेजमेंट कंपनी अलग अलग टाइप के म्यूचुअल फंड्स निकालती है और ढेर सारे म्यूचुअल फंड्स निकालती हैं। फॉर एग्जांपल, आईसीआईसीआई ने तो थाउजेंड टू हंड्रेड से ज्यादा म्यूचुअल फंड्स निकाल रखे हैं। तो म्यूचुअल फंड्स कितना रिटर्न देते हैं और कितने रिस्की होते हैं, ये सब कुछ डिपेंड करता है दोस्तों उस पर कि आप कौन से म्यूचुअल फंड में पैसे इन्वेस्ट कर रहे हैं। कम से कम देखा जाए तो 4% का रिटर्न रेट दे सकते हैं। म्यूचुअल फंड्स और 30 परसेंट से ज्यादा का भी रिटर्न रेट दे सकते हैं। म्यूचुअल फंड्स और बहुत जीरो रिस्क वाले भी हो सकते हैं और हाई रिस्क वाले भी हो सकते हैं म्यूचुअल फंड्स क्योंकि ये सब डिपेंड करता है कि जो एसेट मैनेजमेंट कंपनी है वो कहाँ पे आपके पैसे को इन्वेस्ट कर रही है। अगर वो कंपनी आपके पैसे को स्टॉक्स में इन्वेस्ट कर रही है तो ज्यादा रिस्की होगा, ज्यादा रिटर्न मिलेगा और अगर वो कंपनी आपके पैसे को गवर्नमेंट बॉन्ड्स में इन्वेस्ट कर रही है तो कम रिस्की होगा अब आपको समझ में आ गया होगा कि Mutual Funds kya hai 2024 है

एमसी में बैठे हुए एक्सपर्ट्स आपके पैसों को कहाँ इन्वेस्ट कर रहे हैं इसके बेसिस पर बहुत सारे अलग अलग टाइप के म्यूचुअल फंड्स हो सकते हैं।

देखा जाए तो Mutual Funds तीन कैटेगरीज में बाँटा जा सकता है।

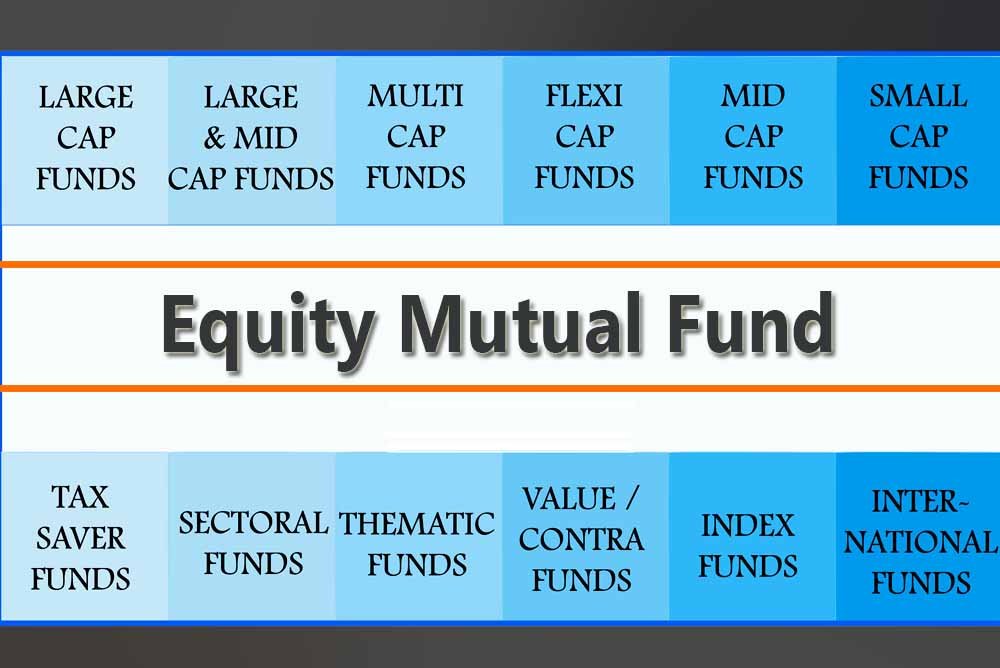

इक्विटी म्यूचुअल फंड्स –इक्विटी म्यूचुअल फंड्स वो होते हैं जिनमें आपका पैसा स्टॉक मार्केट में इन्वेस्ट किया जाता है। तो जाहिर सी बात है जनरली देखा जाए तो इस कैटेगरी के म्यूचुअल फंड्स में रिस्क ज्यादा होता है और रिटर्न भी ज्यादा होता है। अब किस स्टॉक मार्केट में किस टाइप की कंपनी में इन्वेस्ट कर रहे हो। अगर बड़ी कंपनी में इन्वेस्ट कर रहे हो तो उसे कहते हैं लार्ज कैप इक्विटी फंड। अगर छोटी कंपनी में कर रहे हो उसे कहते हैं स्मॉल कैप और ऐसी होता है मिड कैप इक्विटी फंड। बड़ी कंपनियों में इन्वेस्टमेंट में रिस्क कम रहता है छोटी कंपनी के कंपैरिजन में। लेकिन बड़ी कंपनी की ग्रोथ उतने रेट से नहीं होती जितनी छोटी कंपनी की हो सकती है। तो रिस्क और रिटर्न दोनों ही बड़ी कंपनी में कम होता है।

डेट म्यूचुअल फंड्स – डायवर्सिफाइड इक्विटी फंड। इसमें क्या होता है? लार्ज कैप, स्मॉल कैप, मीडियम कैप सब में थोड़ी थोड़ी इन्वेस्टमेंट की जाती है या फिर अलग अलग टाइप की कंपनीज में स्प्रेड करके इन्वेस्टमेंट की जाती है। अगला टाइप है इक्विटी लिंक्ड सेविंग स्कीम यानी ईएलएसएस। यह एक स्पेशल टाइप का इक्विटी फंड होता है, जिसमें आप अपना टैक्स बचा सकते हैं। जो आपको इसमें प्रॉफिट मिलेगा, उस पर टैक्स बचा सकते हैं। अगला टाइप है सेक्टर म्यूचुअल फंड। इसमें स्पेसिफिकली ऐसी कंपनी के स्टॉक्स में इन्वेस्ट किया जाता है, जो एक बड़े से सेक्टर को बिलॉन्ग करती हैं। जैसे कि एग्रीकल्चर सेक्टर हो गया तो एग्रीकल्चर के सेक्टर में जितनी भी कंपनी है, उनमें इन्वेस्ट किया जा रहा हो। एक लॉजिक से ट्रांसपोर्ट का सेक्टर हो गया तो उस सेक्टर में किया जा रहा इसका एक एग्जांपल हो गया यूटीआई ट्रांसपोर्टेशन एंड लॉजिस्टिक्स फंड तो यह उस सेक्टर में इन्वेस्टमेंट की जा रही है। यह वाले फंड ज्यादा रिस्की होते हैं, क्योंकि एक सेक्टर में इन्वेस्टमेंट की जा रही है तो वह सेक्टर गिर रहा है या नीचे जा रहा है। सब कुछ उस पर डिपेंड करता है। एक आखिरी टाइप जो मैं आपको इक्विटी फंड्स का बताना चाहूंगा वो है इंडेक्स फंड्स। इंडेक्स फंड्स पैसिव मैनेज्ड फंड्स होते हैं। यानी इसमें कोई एएमसी का कोई फंड मैनेजर बैठकर यह नहीं देख रहा होता कि मुझे पैसे यहां डालने चाहिए। अब मुझे यहां पर इन्वेस्ट करना चाहिए। यह पैसिव मैनेज्ड होते हैं। यानी मार्केट का जैसे रेट ऊपर जा रहा है, नीचे जा रहा है, उसके हिसाब से यह भी ऊपर नीचे जाते रहते हैं। सेंसेक्स और निफ्टी के प्राइस के देख के ऊपर नीचे होते रहते हैं।

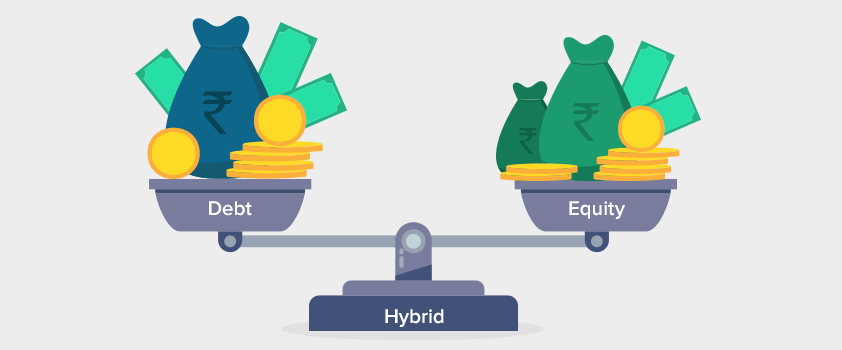

हाइब्रिड म्यूचुअल फंड्स -यह फंड्स इक्विटी और डेट्स का मिक्सर होते हैं

अब आप बहुत अच्छी तरीके से समझ गए होंगे कि Mutual Funds kya hai और आपको किस तरीके से इसमें इन्वेस्ट करना यदि आप भविष्य में वेल्थ क्रिएट करना चाहते हैं या कोई बड़ा काम करना चाहते हैं तो म्युचुअल फंड में इकट्ठा हुई रकम आपको भविष्य में हमेशा काम देगी चाहे वह बच्चों की पढ़ाई शादी बीमारी आदि में यही हमारे छोटे-छोटे फंड्स कल एक बड़ा आकर लेकर हमारे बुरे वक्त में हमारा साथ देंगे |